Warum eine Risikolebensversicherung so wichtig ist:

So individuell wie Sie: Die richtige Versicherungssumme

Ein Rechenbeispiel zur Ermittlung der Versicherungssumme

Eine einfache Faustregel besagt, dass Sie zur Absicherung Ihrer Familie eine Versicherungssumme auf das Drei- bis Fünffache des Bruttojahreseinkommens festlegen sollten.

Ein Rechenbeispiel:

Bei einem Bruttojahreseinkommen von 60.000 Euro sollte die Versicherungssumme zwischen 180.000 Euro und 300.000 Euro liegen. Die Untergrenze für kinderlose Familien liegt bei mindestens zwei Bruttojahreseinkommen. Planen Sie auch mögliche Restschulden aus nicht beglichenen Darlehen oder noch ausstehende Kreditsummen mit ein.

Ermittlung der Versicherungssumme: Die wichtigsten Faktoren

3 Beispiele, wann eine Risikolebensversicherung besonderen Schutz bietet:

Risikolebensversicherung "über Kreuz": Starker Schutz für beide Seiten

Bei dieser Form der Risikolebensversicherung versichern Sie zwei Menschen. Für jede Person wird ein eigener Vertrag mit eigener Laufzeit und individueller, fester Versicherungssumme geschlossen.

Die Verträge sind dabei folgendermaßen aufgebaut:

- In einem Vertrag ist Person A der Versicherungsnehmer und Person B die versicherte Person. Dabei ist der Versicherungsnehmer auch der Bezugsberechtigte und der Beitragszahler.

- Im anderen Vertrag ist Person B der Versicherungsnehmer und Person A die versicherte Person.

Sie versichern also das Leben des anderen.

Im Todesfall einer versicherten Person ist die Versicherungssumme kein Erbe des Versicherungsnehmers, sondern wird als Versicherungsleistung aus einem separaten Vertrag betrachtet. Der große Vorteil dabei ist: Es wird keine Erbschaftsteuer fällig!

Risikolebensversicherung über Kreuz: Deutliche Vorteile

Volle Flexibilität bei der Gestaltung der Verträge:

- Wählen Sie verschiedene Laufzeiten

- Wählen Sie verschiedene Versicherungssummen

- Wählen Sie z. B. zwischen fallender, annuitätisch fallender oder gleichbleibender Versicherungssumme

Steuerersparnisse:

Sie profitieren von Steuerersparnissen, da Sie mit dieser Form der Risikolebensversicherung die Erbschaftssteuer umgehen können, die andernfalls bei der Auszahlung der Versicherungssumme fällig werden würde. Bei der Auszahlung der Versicherungssumme handelt es sich um eine Leistung aus einem Versicherungsvertrag, nicht um ein Erbe. Die Erbschaftssteuer entfällt.

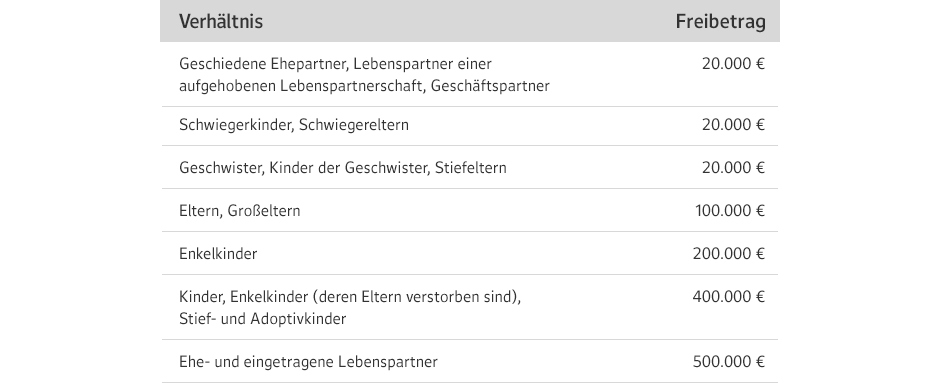

Die wichtigsten Steuerfreibeträge im Überblick:

Unabdingbar für den Vertragsabschluss: Gesundheitsfragen

Fragen zu Ihrem Gesundheitszustand werden gestellt, um das Todesfallrisiko zu bestimmen. Diese Gesundheitsfragen beziehen sich normalerweise auf den allgemeinen Gesundheitszustand des Versicherungsnehmers, um das individuelle Risiko möglichst genau einschätzen zu können. Diese Fragen müssen unbedingt wahrheitsgemäß beantwortet werden. Die wichtigste Frage dabei ist der Raucherstatus. Ebenfalls wichtig für die Beitragsberechnung sind Körpergröße und Gewicht, da der Body-Mass-Index bei der Beitragsberechnung berücksichtigt wird.

Zusatzleistungen für flexible Verträge: Ganz individuell trotz langer Laufzeiten

Nachversicherungsgarantie

Die Nachversicherungsgarantie besagt, dass Sie die Versicherungssumme nachträglich erhöhen können, sodass diese zu Ihren aktuellen Lebensumständen passt. Das ist zum Beispiel dann sinnvoll, wenn Sie Nachwuchs erwarten oder den Kauf eines Eigenheims planen.

Verlängerungsoption

Die Verlängerungsoption ermöglicht es Ihnen, den Vertrag ohne erneute Gesundheitsprüfung zu verlängern. Vor allem bei unvorhergesehenen Ereignissen kann das sinnvoll sein.

Vorgezogene Todesfall-Leistung

Tarife mit vorgezogener Todesfallleistung bieten die Möglichkeit, bei schweren Erkrankungen mit absehbarem Todeszeitpunkt die Versicherungssumme noch vor dem Tod auszahlen zu lassen. Solche Diagnosen kommen jedoch nicht häufig vor.

Extraleistung bei schwerer Krankheit

Bei schweren Krankheiten ohne sofortige Todesfolge besteht bei einigen Versicherungen auch die Möglichkeit für eine zusätzliche Zahlung. Ausgezahlt wird ein Teil der Versicherungssumme – allerdings nur bis zu einem bestimmten Höchstsatz. Meist wird durch diese Auszahlung die Versicherungssumme nicht verringert, also eine echte Zusatzleistung.

Häufige Fragen und Antworten (FAQ)

*Beispielrechnung

Für 100.000 € garantierte Todesfallleistung bei einer Versicherungsdauer von 15 Jahren, Alter des Versicherungsnehmers beträgt 30 Jahre, Nichtraucher, Nürnberger Versicherung, Komfort-Tarif

Wer sollte die versicherte Person der Risikolebensversicherung sein?

Im Normalfall ist der Hauptverdiener einer Familie die versicherte Person. Sollte das Einkommen wegfallen, sind (Ehe-)Partner und Kinder finanziell abgesichert.

Wie lange sollte die Vertragslaufzeit sein?

Die Vertragslaufzeit sollte in etwa so lange dauern, wie Angehörige auf Unterstützung angewiesen sind. Die Faustregel besagt: Bis das (jüngste) Kind 25 Jahre alt ist.

Wann ist eine Risikolebensversicherung "über Kreuz" sinnvoll?

Eine Risikolebensversicherung eignet sich gut für unverheiratete Paare bzw. sollte dann in Betracht gezogen werden, wenn weder Ehepartner noch Kinder die Begünstigten sind. Hinterlassen Sie Ihrem Ehepartner ein großes Erbe, kann die Versicherung "über Kreuz" jedoch ebenfalls sehr sinnvoll sein.

Welche Gesundheitsfragen werden gestellt?

Es werden Fragen zu chronischen Erkrankungen gestellt. Nicht alle Krankheiten führen jedoch automatisch zur Erhöhung des Versicherungsbeitrages oder zur Ablehnung durch die Versicherung. Weitere Gesundheitsfragen können sein:

- Wie groß und schwer sind Sie?

- Haben Sie in den letzten zehn Jahren geraucht, auch gelegentlich?

- Hatten Sie in den letzten zehn Jahren einen Krankenhausaufenthalt oder eine Kur?

- Wurden Sie innerhalb der letzten fünf oder zehn Jahre aufgrund psychischer Probleme oder Nervenkrankheiten behandelt?

- Leiden Sie unter Erkrankungen der Atmungs-, Verdauungs- oder Geschlechtsorgane?

Was bedeutet Risikozuschlag?

Eine Versicherung erhebt Risikozuschläge, wenn die zu versichernde Person ein erhöhtes Todesfallrisiko hat, z. B. bei risikoreichen Berufen, gefährlichen Hobbys oder chronischen Krankheiten. Der Risikozuschlag ist individuell und wird auf den regelmäßigen Versicherungsbeitrag aufgeschlagen.

Wann gilt man als Raucher?

Versicherungen definieren genau, wer Raucher bzw. Nichtraucher ist. Sie zählen als Raucher, wenn Sie in den letzten zwölf Monaten aktiv geraucht haben - auch E-Zigaretten gehören dazu. Sie gelten als Nichtraucher, wenn Sie in den letzten zwölf Monaten nicht aktiv geraucht haben.